. «Turnaround» (переворот) - финансирование компаний, испытывающих те или иные проблемы в своей торговой деятельности.

. «Replacement сapital» (замещающий капитал) или «Secondary purchase» (вторичная покупка) - приобретение акций действующей компании другим венчурным институтом или другим акционером. www.chemicalnew.com

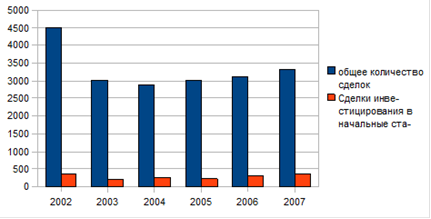

Наиболее распространенными является инвестирование в более поздние стадии развития (рис.2). Это связано с более низкими рисками инвестора, вероятностью более точной оценки потенциала компании, возможностью избежать таких сложны операций, как патентование, лицензирование. Помимо разнообразия в оценках причин преобладания инвестиций в поздние стадии развития, мы можем отследить и различия в определении роли венчурного капиталиста в компании-кредиторе.

Ряд экономистов считают, что инвестор, приобретая пакет акций (обычно это 25% + 1 акция), рассчитывает, что менеджмент компании будет использовать его деньги в качестве финансового рычага (financial leverage) для того, чтобы обеспечить более быстрый рост и развитие своего бизнеса. Инвестор не берет на себя никаких рисков, за исключением финансового. Имея у себя контрольный пакет, менеджеры сохраняют все стимулы для активного участия в развитии бизнеса. Другие экономисты отмечают активную роль венчурных капиталистов в управлении фирмой. Венчурные капиталисты могут существенно повлиять на стратегические решения, связанные с разработкой продуктов, помочь в предоставлении продукции возможным клиентам, принять участие в переговорах по поводу крупных продаж или лицензионных соглашений. Они могут также внести значительный вклад в решение повседневных вопросов, таких как выработка опционных схем, организация семинаров для портфельных компаний, по вопросам получения правительственных грантов или налоговых льгот. Даже на подъем бедствующей компании инвестор тратит огромные усилия, так как неудачное инвестиционное решение сильно подорвет репутацию инвестора. Мы считаем, что наиболее объективна вторая точка зрения, поскольку венчурные капиталисты, всецело полагающиеся на уже существующую команду менеджеров, ушли из данной отрасли.

Рис. 1.2 Сделки инвестирования начальной стадии в общем количестве инвестиционных сделок в США

Как уже отмечалось выше, «выход» является отличительной чертой венчурного капиталиста от «стратегического партнера». Как правило, стратегия будущего «выхода» продумывается заранее и закладывается в инвестиционный проект (многие фирмы, вынуждены отказывать в выплате дивидендов, реинвестируя их в производство, так как это определено контрактом между венчурным предпринимателем и фирмой-кредитором). Существуют три наиболее распространенных стратегий «выхода»: выпуск новых акций, или первоначальное публичное предложение (initial public offering - IPO); отраслевая продажа, когда одна портфельная компания приобретается другой, как правило, более крупной фирмой; продажа доли акций другим акционерам или руководству предприятия.

Классическое венчурное финансирование отличается следующими характеристиками:

· оно осуществляется непосредственно в акционерный капитал компаний;

· оно подразумевает высокий риск;

· существует долговременное отсутствие ликвидности;