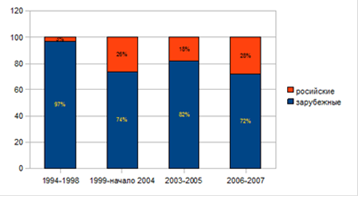

Рис. 1.5 Распределение прямых и венчурных инвестиций в России по источникам капитала

Особенность России в настоящее время - это достаточно развитый, по мировым меркам, сектор прямых инвестиций, ориентированный на стадию расширения и реструктуризацию бизнеса, а также очень небольшое число созданных в России венчурных фондов (рис.6).

В 2006 году РАВИ провело исследование 60 основных управляющих компаний фондов прямых и венчурных инвестиций с целью их анализа и классификации. Просматривается четкое разделение управляющих компаний на три группы. К первой относятся несколько управляющих компаний крупных фондов, их объемы инвестиций лежат в пределах 5-30 млн. долл., которые вкладываются в стадию расширения и поздние стадии. В этой группе капитал на 100% является иностранным.

Ко второй группе относятся фонды средних размеров. Они инвестируют в компании всех стадий развития, их объемы сделок 3 - 10 млн. долл., капитал как иностранный, так и российский. Имеются отдельные инвестиции в высокие технологии. К третьей группе относится значительное число небольших фондов, более 40% из привлеченных в 2006 году средств - российского происхождения. Диапазон сделок: 0,5-3 млн. долл. Именно к этой группе и относятся немногочисленные венчурные фонды.

Данные по отраслевому распределению венчурных инвестиций за 2007 год показывают, что наибольший объем инвестиций сделан в потребительский рынок и телекоммуникации. Впрочем большинство телекоммуникационных компаний используют импортируемые технологические решения.

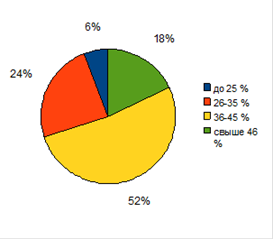

Ответы 17 управляющих компаний на вопрос РАВИ о том, какова минимальная расчетная доходность (IRR) по бизнес-плану среди всех профинансированых ими компаний, в 2006 году распределились так, как показано на рис. 7. Можно сделать вывод, что для привлечения инвестиций доходность компании-реципиента должна составлять 40-50 %. Это сопоставимо с рентабельностью сырьевого бизнеса, которая составляет в среднем 30-60 %.

Рис. 1.7

Ответы управляющий компаний на вопрос о минимальных расчетных нормах доходности

В 2006-2007 годах произошел долгожданный поворот в сторону финансирования инновационного бизнеса, и были начаты работы по государственно-частному партнерству в области создания национальной венчурной системы России:

l создан «фонд фондов» Российская венчурная компания (объем - около 15 млрд. руб.), что позволит сформировать несколько государственно-частных венчурных фондов общим объемом 30 млрд. руб.;

l создан Российский инвестиционный фонд информационно-коммуникационных технологий (объем - 1,5 млрд руб.)

l началось функционирование региональных государственно-частных венчурных фондов в пяти регионах в 2006 году (Москва, Татарстан, Томская область, Пермский край, Красноярский край; общий объем - 1,1 млрд руб.); в 2007 году появился еще ряд подобных фондов с общим объемом средств около 1,2 млрд руб. ( в том числе и в Санкт-Петербурге);

l была принята федеральная целевая программа «Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса России на 2007-2012 годы» осуществляемая Федеральным агентством по науке и инновациям (Роснаука), Федеральным агентством по образованию и Московским государственным университетом.